Una de las principales dudas a la hora de ahorrar es: ¿en qué invertir tus ahorros y cómo hacer para que no se desvalorice esa inversión?

El presente informe pretende ayudarte a definir qué hacer con tus ahorros, si es que tus planes son a largo plazo (20 o 30 años), para luego poder gozar de ellos cuando llegue el momento de jubilarse, a modo de un fondo extra.

En primer lugar, y casi como una obviedad, tengo que decirte que la clave para ahorrar es tratar de gastar menos de lo que se gana. Dejar de consumir todo el ingreso mensual para darle espacio al ahorro. Sé que esto no es fácil, y menos en los tiempos que transcurren. Es cuestión de revisar en qué estás gastando o ver de emprender algo “extra” para generar más ingresos.

Lo segundo, es resignarse a una hipótesis que prácticamente no requiere verificación: el futuro es incierto.

Partiendo de estos dos postulados, lo que intento con este escrito es ayudarte a armar una cartera (conjunto de activos financieros) de inversión y ahorro totalmente diversificada, que te dé ganancias independientemente que haya inflación, prosperidad, recesión o estabilidad.

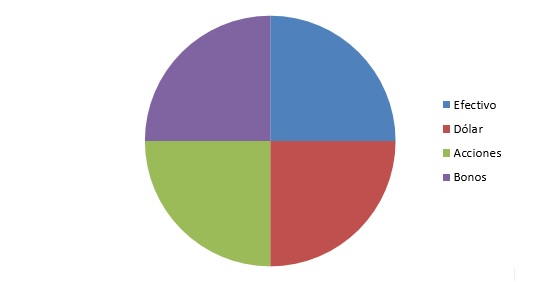

Así, lo que te propongo que hagas, es dividir todos tus ahorros en 4 partes iguales y mantener inalterable esa composición.

En un momento dado, tres de estas cuatro categorías tendrán un rendimiento menor, pero la cuarta tendrá un desempeño muy fuerte, con una ganancia total que superará cualquier caída de los otros tres:

- El Dólar, te va a dar utilidades reales en un contexto inflacionario, ya que va a ser un resguardo al aumento generalizado de los precios. Una alternativa al dólar es el oro.

- El ahorro de dinero en efectivo (plazo fijo o LEBACs) va a dar utilidades en épocas de estabilidad. Aunque en nuestro país en los últimos años se dio un fenómeno denominado estanflación (inflación sin crecimiento), la lógica indica que no debería haber inflación en una economía que no crece, porque no aumenta el consumo, por lo que el interés del plazo fijo sería ganancia absoluta.

- En épocas de prosperidad, las acciones serán el motor que va a darte ganancias. Esta inversión podés hacerla adquiriendo un fondo común de inversión en cualquier banco que invierta en acciones o en cuestiones relacionadas a la evolución del índice Merval. La idea no es invertir en una acción en particular (en una empresa de determinado rubro), sino en un activo financiero cuya cotización evolucione de la mano con el crecimiento general de la economía.

- Y en épocas de crisis, los bonos a largo plazo van a permanecer inmunes a cuestiones coyunturales recesivas de corto plazo. Del mismo modo que las acciones, podés invertir en bonos colocando tu dinero en un fondo común de inversión en tu banco amigo.

Una vez al año, debemos sentarnos y evaluar el rendimiento de este portafolio de inversión. Como dijimos, una o varias categorías podrían aumentar mucho mientras que otra podría decrecer.

Si algún sector creció mucho, o alguno bajó mucho, será momento de restablecer las cuatro categorías para volver a proporciones más o menos iguales en un 25%. Ejemplo:

| Activo | 2017 | Rendimiento 2017 (%) | Cartera al 31/12/2017 | Cartera Rebalanceada | Movimiento a ejecutar |

| Dólar | $10.000 | 16.44 % | $11.644 | $13.363 | +$1719 |

| LEBAC | $10.000 | 27.25 % | $12.725 | $13.363 | +$638 |

| Acciones | $10.000 | 77.68% | $17.768 | $13.363 | -$4405 |

| Bonos | $10.000 | 13.15% | $11.315 | $13.363 | +$2048 |

| Total | $40.000 | 33.63% | $53.452 | $53.452 |

En el ejemplo, analizamos una inversión de $40000. Si a principio del año 2017, hubiéramos aplicado $10.000 a la compra de dólares, otro tanto a LEBACs, a acciones y a bonos, nos encontramos con que a fin de año, esos $40000 rindieron un 33,63%, porcentaje superior al 25% de inflación que hubo durante dicho período. Ahora tenemos $53.452. La mayor ganancia la observamos en la fracción invertida en acciones, en un año (2017) en donde la economía creció, según el INDEC, un 2,8%, sumado esto a la expectativa que se generó durante el proceso electoral, y más aún, luego de conocerse los resultados de los comicios.

Paradójicamente, la evolución del dólar estuvo muy por debajo de la inflación. Aunque, como dije, no hay que desesperar porque esto es un ahorro a largo plazo. A principio del año 2018, este desfasaje comenzó a corregirse y el dólar superó la barrera de los $20.

Por otro lado, el ahorro en efectivo (en realidad, de las LEBACs), estuvo prácticamente a la altura de la inflación, aunque esto en el largo plazo no es sostenible. El ahorro en efectivo no es lo más rentable en un contexto inflacionario.

Y por último, los bonos crecieron un escueto 13.15%, pero va a ser un crecimiento estable y seguro año tras año que va a dar sus frutos a la larga.

A principio del año siguiente, lo que hay que hacer es rebalancear la cartera. Es decir, ahora nuestro capital ya no es de $40.000, sino de $53.552. El paso siguiente es dividir ese número en cuatro partes iguales ($13.363), y vender los activos que subieron mucho (acciones) y comprar del resto. Del cuadro surge que debemos vender acciones por $4.405 y aplicarlos en dólares por $1.719, en LEBACs por $638 y en Bonos por $2.048. De esta manera nuestra cartera volverá a estar dividida en 4 partes iguales.

Esta estrategia que estoy planteando, no es nueva. Se expuso en Estados Unidos en los años 70, y durante 40 años, solo en 4 dio pérdida. Pero no estamos en Estados Unidos, estamos en Argentina, por lo que hay que tener siempre presente un componente extra y muy importante: cada año, al resultado de la inversión debemos compararlo con la inflación. Esta cartera, durante el 2016 hubiera dado pérdida contra el exorbitante 40% de aumento en el índice general de precios. Continuando con el análisis retroactivo, en 2015 hubiera dado un rendimiento del 30% contra el 28% de inflación; en 2014, de 40% contra el 38% de inflación; y en 2013 hubiera dado un lindo resultado de 42.9% contra el 26% de inflación.

En conclusión, se trata de una ingeniería de inversión a largo plazo, que busca diversificar el riesgo, y que, según la experiencia, a la larga dá ganancias y permite blindar los ahorros de la desvalorización del dinero producto de la inflación. La clave es no desesperarse cuando la cosa no va bien, ni ceder en la tentación de seguir invirtiendo en los activos que dan mayores ganancias, ya que el mercado podría jugarnos una mala pasada. El objetivo es que no tengas que estar pendiente de lo que va pasando día a día en los mercados, sino que solo una vez al año corrijas la proporción de activos que componen esta cartera.

Ahora que ya tenés un pantallazo de cómo diversificar el riesgo para reducirlo al mínimo y blindar tus ahorros para que no se desvaloricen, está en vos dar el primer paso.

Autor: Cr. Emiliano J. Costanzo

MP: 50-02001-4 Cel: 0351- 153900591